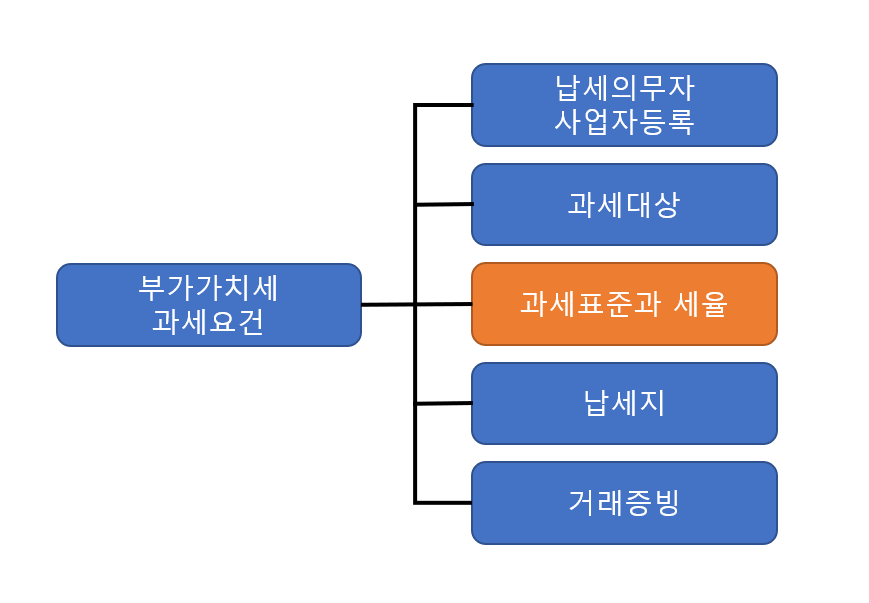

지난 시간에는 부가가치세 과세요건 중 과세대상에 대해서 공부를 했습니다. 혹시 기억 나지 않으신다면 아래 글을 다시 읽어보시면 도움이 되실 겁니다.

오늘은 이어서 부가가치세 과세요건 중 3번째 챕터인 "과세표준과 세율"에 대해서 공부해 보겠습니다.

부가가치세 과세표준과 세율

1. 과세표준

과세표준이란 세법에 의하여 직접적으로 세액산출의 기초가 되는 과세물건의 수량 또는 가액입니다.

부가가치세는 이론상으로는 부가가치를 과세대상으로 합니다. 이론상으로는 부가가치가 과세표준이 되어야 할 것입니다. 하지만 우리나라 부가가치세는 전단계세액공제법*을 채택하여 매출세액에서 매입세액을 공제하기 때문에 실제로는 매출세액의 산출기준인 재화 또는 용역의 공급가액 합계액이 부가가치세의 과세표준이 됩니다.

*전단계세액공제법을 모르겠다면 아래 포스팅을 참고하세요.

2. 세율

세율이란 산출세액을 계산할 때 과세표준에 적용하게 되는 일정률을 의미합니다. 쉽게 말하면 산출세액을 구하기 위해 과세표준에 곱해주는 일정률이라고 생각하시면 되겠습니다.

부가가치세는 납세자의 인적사항을 고려하지 않는 조세이기 때문에 비례세율구조를 취하고 있습니다. 이런 구조 때문에 일전에 공부했다시피 부가가치세의 특성 중 하나로서 역진적 세율이라는 내용이 있었습니다. 그리고 그 역진적 세율구조를 보완하기 위한 방편이 바로 영세율과 면세라는 제도였습니다.

3. 부가가치세 신고서를 살펴봅시다.

결국 세금이라는 것은 아래와 같이 계산이 됩니다.

산출세액 = 과세표준 × 세율

부가가치세 산출세액 = 부가가치세 과세표준 × 세율

부가가치세 과세표준이 무엇이고 세율이 얼마냐에 따라 부가가치세 산출세액이 결정된다고 볼 수 있습니다.

여러번 말로 설명하는 것보다는 한 번 보는게 이해가 더 빠를 때가 많습니다. 그래서 부가가치세 신고서 양식을 보여드리고자 합니다. 아래는 일반과세자의 부가가치세 신고서식 일부입니다. 아래 그림과 같이 서식상에서도 "과세표준 및 매출세액"을 기재하는 란이 있습니다.

표를 보시면 과세표준에 세율 10%를 곱한 금액이 세액으로 결정된다는 것을 알 수 있습니다. 과세표준 중 "과세"라고 적힌 부분의 세율은 일률적으로 10/100, 즉 10%로 기재되어 있습니다. 한편 영세율이라고 적힌 부분은 0/100, 즉 0%임도 확인할 수 있습니다. 면세의 경우는 부가가치세 적용대상이 아니라 서식에서도 반영되어 있지 않습니다.

결국 우리가 이전에 공부했던 걸 바탕으로 정리해보자면, 부가가치세 산출세율을 구하기 위해서는 납세의무자가 한 과세대상 거래인지에 대한 판단이 필요합니다. 그리고 해당 거래가 과세대상 거래 중에서도 영세율 거래에 속하는 것은 아닌지, 혹시 면세거래는 아닌지도 알아야 겠죠? 그렇게 확인된 재화와 용역의 공급가액 합계액이 바로 부가가치세 과세표준이 되는 것이고 거기에 세율을 적용한 금액이 산출세액이 됩니다.

끝.

'모르면 손해보는 세무정보 > 세법공부합시다' 카테고리의 다른 글

| 부가가치세 과세요건(5) : 거래증빙 (0) | 2023.02.03 |

|---|---|

| 부가가치세 과세요건(4) : 신고·납부와 납세지 (0) | 2023.02.02 |

| 부가가치세 과세요건(2) : 과세대상 (0) | 2023.01.31 |

| 부가가치세 과세요건(1) : 납세의무자와 사업자등록 (1) | 2023.01.30 |

| 부가가치세의 면제제도 : 영세율과 면세 (0) | 2023.01.29 |

댓글