강의 2일차 기록

강의 2일차입니다.

작심삼일이라는 말처럼 삼일까지는 목표를 달성하기 수월할 듯 합니다.

오늘의 강의는 지난번 영구채와 가상자산회계처리에 대한 이야기에 이어서 다시 영구채로 돌아와 시작되었습니다.

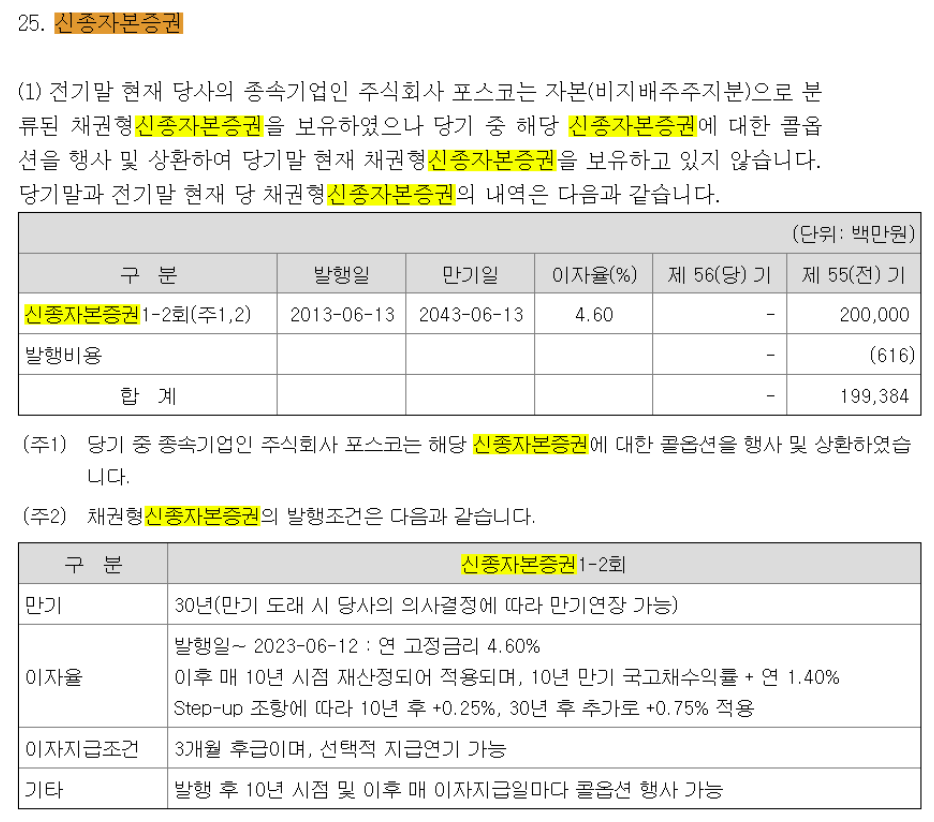

포스코의 영구채 발행 사례를 통해서 영구채를 자본으로 볼지, 부채로 볼지에 대한 회계이슈를 심도있게 가르쳐 주셔서 알고 있던 내용들을 복습할 수 있었습니다.

제가 듣고 소화한 내용을 요약해보면 이렇습니다.

부채와 자본을 가르는 기준은 내가 상환의무를 회피할 수 있느냐 없느냐임.

포스코 영구채의 경우 30년 만기가 존재하지만, 발행자가 30년 만기 이후에 언제는 만기를 연장할 수 있는 권리가 있음.

위의 주석 내용에서 알 수 있다시피 영구채에 붙은 콜옵션은 발행자가 조기상환을 요청할 수 있는 권리임.

따라서 발행자인 포스코가 조기상환권(Call option)을 행사하지 않는다면 해당 영구채는 영원히 갚지 않을 수 있음.

즉, 상환의무를 회피 가능함. 따라서 자본임.

반면, 영구채 이슈의 발원지였던 두산인프라코어 영구채에는 위와는 달리 call option과 put option이 같이 존재했다고 함. 이 경우 put option은 투자자가 상환을 요청할 수 있는 권리임. 따라서 투자자가 put option을 행사할 경우 발행자인 회사는 상환할 의무가 생김. 상환의무를 회피할 수 없는 것임. 따라서 이 경우 부채에 더 가깝다고 볼 수 있음.

그러나 과거에 금융위와 금감원의 의견이 엇갈려 IASB(?)로 넘어간 결과, 두산인프라코어 영구채는 자본으로 보는게 맞다고 의견이 나왔다고 함. 이후 다른 상장사들은 위와 같은 논란을 잠식시키기 위해서 put option 조항을 넣지 않기 시작했다고 함.

이 부분에 대한 이야기를 들으면서 과거에 제가 보았던 전환사채 등에 붙어 있던 옵션들의 존재 이유가 무엇이었는지를 조금 깨달을 수 있었습니다. 스토리를 알아야 제대로 보이는 것들이 있는데, 실무에서 일반적으로 통용되는 조항들(표준약관처럼 불리는..)이 만들어진 이야기를 듣고 나니 항상 헷갈렸던 콜옵션과 풋옵션의 개념들이 조금씩 제 안에서 정리되는 느낌이 들었습니다.

추가적으로 영구채로 자본을 조달할 때의 장단점에 대해서도 배웠는데, 이 부분도 아주 의미 있었습니다.

영구채로 자본조달시 장점

1) 회계상 부채가 아닌 자본으로 인식됨. 그럼 뭐가 좋으냐? 부채가 아니므로 Debit/EBITDA 비율에 영향이 없어 신용평가에 영향을 주지 않으면서 대규모 자금 조달이 가능함.(나중에는 신평사들이 영구채 발행 기업 신용평가시 50%는 부채로, 50%는 자본으로 보고 평가에 반영하고 있다는 이야기가 나오기는 함.)

2) 자금조달비용을 지급할 때 회계상 이자비용이 아닌 배당으로 보기 때문에 회계상 손익에 긍정적임.

3) 세무상으로는 법적인 채권인 영구채에 대한 자금조달비용을 손금처리할 수 있음.

2)와 3)은 생각하지 못했던 부분이었습니다. 회계상으로 비용은 인식하지 않으면서 세무상으로는 절세효과를 얻을 수 있다니 처음에 이렇게 자금조달을 하는 방법을 생각해낸 사람이 대단하다는 생각이 들면서, 이 아이디어로 꽤나 많은 돈을 벌었겠다하는 생각이 들었어요.

영구채로 자본조달시 단점

영구채로 자본조달시 장점만 있는 것은 아닙니다. 단점도 있습니다. 단점은 바로 자금조달비용이 높다는 것입니다.

영구히 갚지 않을 수 있는 권리가 있는대신 다른 채권보다 금리가 높다는 것이 바로 단점이라고 볼 수 있습니다.

영구채에 대한 이야기가 끝난 후 상환전환우선주(RCPS)에 대한 강의가 이어졌습니다.

스타트업들을 보면 RCPS 발행을 정말 많이 합니다.

권오상 선생님 강의 내용 중에 RCPS가 "족쇄"라는 이야기가 나오는데 아주 공감되었습니다.

투자자 입장에서 RCPS 같은 상품은 정말 기가 막히게 좋은 상품이거든요.

어떤 방식으로든 투자금액을 회수할 수 있게 설계가 되어 있으니까요.

회사가 크게 성장해서 상장을 하면 주식으로 전환해서 커다란 자본소득을 얻을 수 있고, 만에 하나 상장에 실패한다면 상환을 요구해서 원금에 이자까지 회수 할 수 있습니다.

놓치고 있던 사실 몇 가지

RCPS에서 대해서 제가 미처 알지 못했던, 아니 정확히 말하면 놓치고 있었던 내용들을 이번 기회에 배울 수 있어 좋았습니다. 그 내용을 정리해볼까 합니다.

1) 상환우선주의 경우 상환권을 행사하게되면, 상법상 우선주의 경우 배당가능이익 안에서 배당을 할 수 있음. 즉, 배당가능이익 안에서 내가 투자한 금액을 상환받을 수 있는 것임.

2) 그런데 대부분 스타트업은 돈이 없고, 초기에는 적자가 누적되어 있는 상태임. 따라서 대부분 투자받을 때 RCPS에 대표이사 연대보증까지 받음. 하지만, 사실상 엑싯에 실패하는 경우가 꽤 많이 존재한다고 함.

3) RCPS로 투자를 받은 스타트업에 투자자가 감자를 요청하는 경우가 있음. 이 때 그 의도를 잘 살펴봐야 함. 왜냐하면 감자를 하게 되면 자본금을 줄여서 감자차익이라는 배당가능이익을 만들어내게 되는 것이기 때문. 상법상 배당가능이익을 확보해서 투자자가 엑싯을 준비하려는 의도라고 볼 수 있는 것.

이렇게 오늘도 강의 2개를 수강했습니다.

출장 숙소에서요.

내일도 놓치지 않고 강의를 듣고 다시 정리해봐야겠습니다.

목표달성을 위해서.

본 포스팅은 패스트캠퍼스 권오상 환급 코스 미션 참여를 위해 작성하였습니다.

댓글